티스토리 뷰

부동산 리츠펀드 사후관리

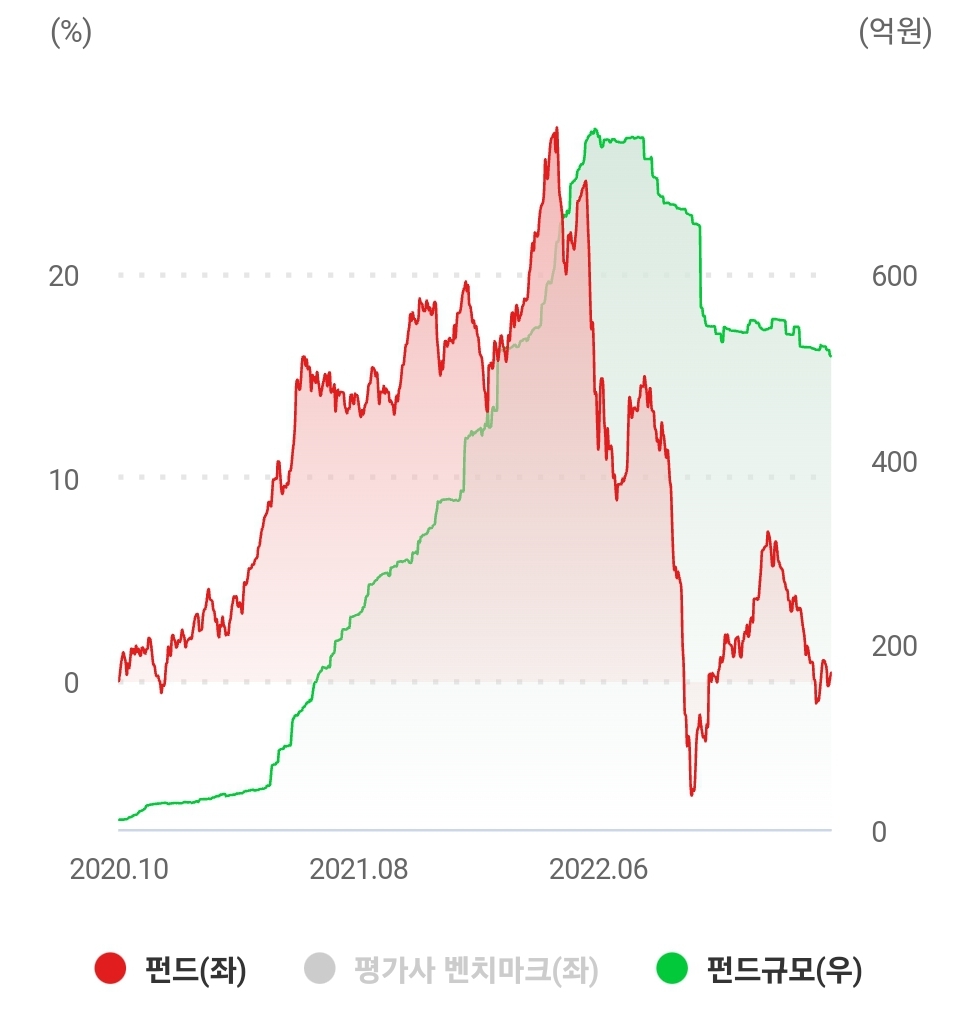

*사용가치가 있는 부동산을 기초자산으로 하는 상장 리츠는 시장가격이 부동산 실물 가격대비 빠른 속도로 변화하므로 위기 진화시 반등도 빠른 특징을 가짐. 보유 및 추가 분할매수 해야하는 시점으로 판단. 2022년의 급격한 하락은 금리상승에 대한 불안감때문이었으나 올해는 반전이 예상되는 상황.

출처 : 한화자산운용

상품명 : 한화K리츠플러스부동산자투자신탁(H)(리츠-재간접형)

-운용코멘트:

펀드에서 약12% 수준 편입 중인 미국과 유럽 리츠 중에서 오피스는 현재 공실률 상승이라는 펀더멘탈 악화를 경험하고 있음.

미국 오피스 리츠 주가는 연초 대비 23% 하락해 전 섹터 중 가장 저조한 수익률을 기록했고, 배당수익률 등의 밸류에이션 지표도 금융위기 당시의 수준이므로 부진한 펀더멘탈을 주가가 반영했다고도 볼 수 있음.

반면 서울의 상업용 부동산 가격은 코로나 기간 및 그 이후에도 가장 견조한 가격 상승과 낮은 공실률을 보이고 있음. 금융 기관 부실에 따른 우려도 제한적인 상황. 그럼에도 불구하고 리츠 주가는 크게 하락해 23년 예상 평균배당수익률은 7.4%수준임.

이는 동 펀드가 편입하고 있는 자산 규모나 숫자가 아직은 작고, 차입금 만기가 특정 기간이 몰려 있는 경우가 많으며, LTV가 상대적으로 높아 금리 인상에 따른 이자 비용 상승이 두드러질 수 있다는 리스크 때문

특히 작년 하반기부터 K리츠 주가는 글로벌리츠 주가에 연동되는데, 이는 결국 견조한 산업용 부동산 펀더멘털이나 개별 종목의 특징보다는 글로벌 매크로 환경에 영향을 더 많이 받기 시작했다는 것으로 해석됨. 당초 한국은행이 금리를 동결하는 1분기에 K리츠 주가도 반등을 시작할 것으로 예상했으나 글로벌 매크로 리스크로 반등 시기가 다소 늦어지고 있다고 판단. 반대로 이러한 리스크가 진정되면 K리츠 주가는 반등할 수 있는 펀더멘털을 갖추고 있다고 판단.

이런 이야기 나올 때가 대체로 바닥이었다

'돈이 되는 이야기' 카테고리의 다른 글

| 구조조정 대상 건설사 주가 강세를 보면서 채권투자의 기회가 보인다고 (0) | 2023.04.17 |

|---|---|

| 중국 성장주 올해는 반등? (0) | 2023.04.17 |

| 2차전지 투자 읽어볼만한 글 (1) | 2023.04.17 |

| 아이셋부터 100만원 준다는 일본 (0) | 2023.03.27 |

| 이정식 고용노동부 장관의 이율배반 (0) | 2023.03.27 |